Почему важно заранее планировать расходы на образование и медобслуживание

Когда речь заходит о личных финансах, большинство людей вспоминают про сбережения на отпуск, покупку автомобиля или накопления на пенсию. Но есть две категории расходов, которые часто недооцениваются: образование и медицинское обслуживание. И именно они могут внезапно пробить брешь в бюджете, если не подготовиться заранее. Стоимость высшего образования стабильно растёт, а медицинские услуги могут обернуться непредсказуемыми тратами в любой момент. Особенно это актуально для семей с детьми и людей старшего возраста. Поэтому создание резервов на эти цели — это не просто разумный шаг, а настоящая необходимость.

Шаг 1: Определите цели и сроки

Первый шаг в составлении финансового плана — это чёткое понимание, для чего именно вы создаёте резерв. Например, если вы планируете оплачивать обучение ребёнка через 10 лет, это одна стратегия. А если вы хотите иметь подушку безопасности на случай экстренной госпитализации — совсем другая. Чем конкретнее цель, тем проще рассчитать нужную сумму и выбрать подходящий инструмент накопления. Начните с оценки примерной стоимости обучения в выбранном вузе или средней цены медицинской страховки и процедур в вашем регионе. Кстати, не забудьте учесть инфляцию — через 10 лет всё подорожает, и это нужно закладывать в расчёты.

Шаг 2: Оцените свои текущие финансовые возможности

Прежде чем начинать копить, важно понять, сколько вы реально можете откладывать ежемесячно. Для этого проанализируйте свои доходы и расходы. Выделите обязательные траты (аренда, еда, транспорт) и посмотрите, сколько остаётся. Если свободных денег мало — ищите, где можно оптимизировать бюджет. Например, отказаться от подписок, которыми не пользуетесь, или пересмотреть затраты на развлечения. Даже 5–10% от дохода, отложенные на регулярной основе, со временем превратятся в солидную сумму. Главное — регулярность и дисциплина.

Шаг 3: Выбор подходящего инструмента накоплений

Вот где начинается самое интересное — выбор способа, как именно откладывать деньги. Рассмотрим несколько популярных подходов:

1. Депозит или накопительный счёт

Это самый простой и понятный способ. Деньги хранятся в банке, приносят небольшой, но стабильный доход. Подходит для целей с коротким горизонтом (до 3 лет), например, если ребёнок уже скоро поступает в вуз или вы копите на плановую операцию. Недостаток — низкая доходность, часто ниже инфляции. Но зато деньги доступны в любой момент.

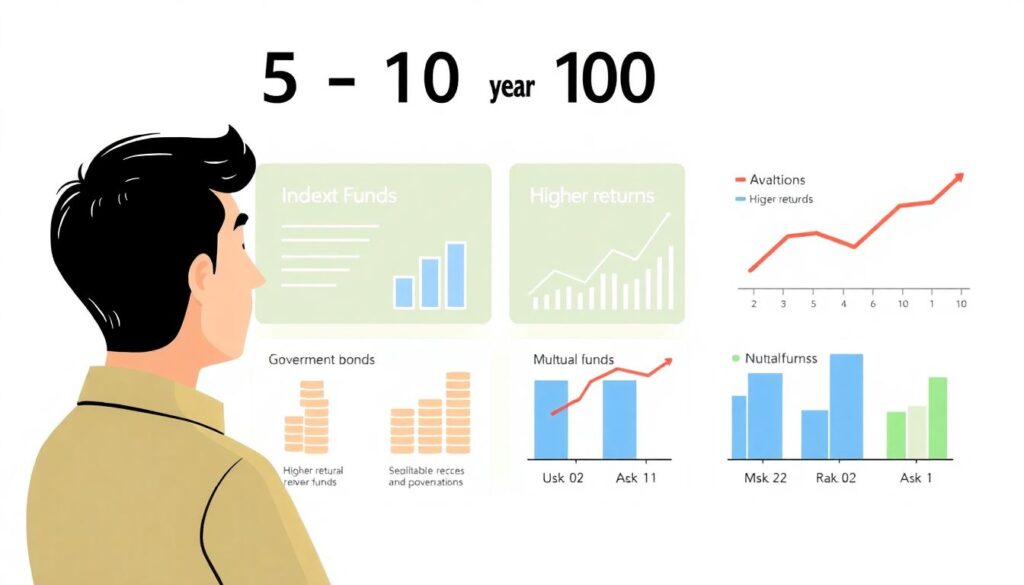

2. Инвестиции в фонды или облигации

Если у вас есть 5–10 лет до предполагаемых расходов, разумно рассмотреть инвестиции. Это могут быть государственные облигации, индексные фонды или даже паевые инвестиционные фонды. Доходность здесь выше, но и риски тоже. Такой подход подходит для более опытных инвесторов или тех, кто готов разобраться в теме. Главное — не использовать слишком агрессивные стратегии, особенно если вы копите на медицину.

3. Образовательные программы и страхование жизни с накопительным элементом

Некоторые страховые компании предлагают программы, где вы платите взносы, а через заданное время получаете сумму, которую можно использовать на оплату обучения или лечения. Преимущество — дисциплина и защита от соблазна потратить деньги раньше срока. Недостаток — ограниченная гибкость и не всегда выгодные условия. Важно внимательно читать договор и считать реальную доходность.

Шаг 4: Автоматизация процесса накоплений

Чтобы не забывать откладывать деньги и не поддаваться импульсивным тратам, настройте автоматический перевод части дохода на накопительный счёт или инвестиционный счёт. Это может быть 5–10% от зарплаты, которые будут уходить сразу после поступления денег. Такой подход помогает сформировать полезную привычку и не тратить «лишние» деньги. Помните, что дисциплина здесь важнее суммы — регулярные, пусть и небольшие взносы работают лучше, чем редкие, но крупные.

На что обратить внимание: типичные ошибки

Многие начинающие инвесторы и сберегатели совершают одни и те же ошибки:

— Откладывают слишком мало. Если вы копите на обучение ребёнка, 500 рублей в месяц — это капля в море. Лучше сразу рассчитать нужную сумму и разбить её на ежемесячные взносы.

— Откладывают «по остаточному принципу». То есть сначала тратят, а потом смотрят, что осталось. Такой подход почти всегда приводит к нулевым накоплениям.

— Используют неподходящие инструменты. Например, вкладывают в высокорискованные активы деньги, которые понадобятся через год. Или наоборот, держат долгосрочные накопления на обычном счёте без доходности.

— Не пересматривают план. Финансовые цели и возможности со временем меняются. Ребёнок может выбрать другой вуз, а медицинские расходы — возрасти. Проверяйте план хотя бы раз в год.

Советы для начинающих

Если вы только начинаете путь к финансовой стабильности, вот несколько рекомендаций:

— Начинайте с малого. Даже 1000 рублей в месяц — это уже начало. Главное — регулярность.

— Учитесь. Разберитесь в базовых принципах инвестирования, сравните условия вкладов, изучите страховые программы. Чем больше вы знаете, тем осознаннее решения.

— Не бойтесь корректировать план. Финансовый план — это не раз и навсегда. Жизнь меняется, и план должен меняться вместе с ней.

— Делите цели. Не стоит складывать все деньги в один резерв. Лучше создать отдельные «копилки» — на образование, на здоровье, на отпуск и так далее.

Итоги: как выбрать лучший подход

Нет универсального способа накопить на образование или медицину. Всё зависит от ваших целей, сроков, уровня дохода и готовности разбираться в финансовых инструментах. Если вы цените простоту и надёжность — выбирайте банковские продукты. Если готовы к умеренному риску ради большей доходности — рассмотрите инвестиции. А если важна дисциплина — накопительные страховые программы могут стать решением.

Главное — начать. Чем раньше вы начнёте создавать резервы, тем меньше будет нагрузка на бюджет в будущем. Финансовая стабильность — это не мечта, а результат планомерных действий. И пусть ваш путь к ней будет осознанным и уверенным.